- Trong kỳ review danh mục tích sản này, FIDT điều chỉnh giá tích sản và cập nhật triển vọng đối với một số cổ phiếu trong danh mục.

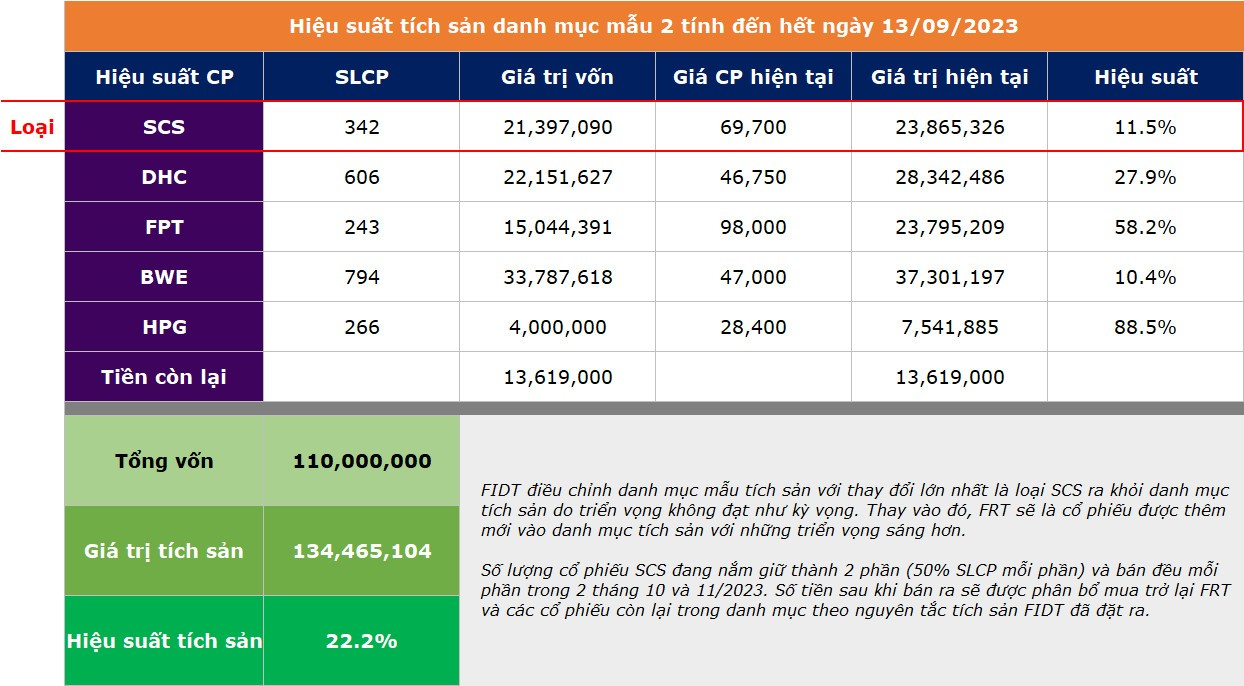

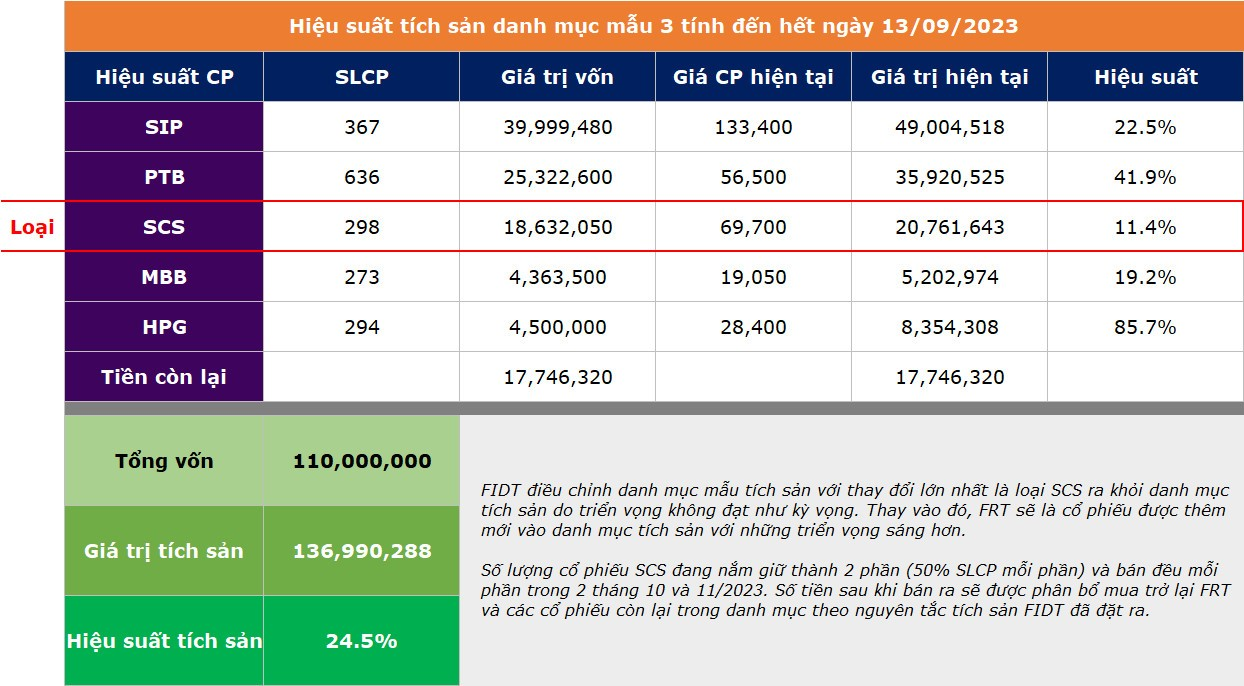

- Ngoài ra, FIDT điều chỉnh danh mục tích sản với thay đổi lớn nhất là loại SCS ra khỏi danh mục tích sản do triển vọng không đạt như kỳ vọng. Thay vào đó, FRT sẽ là cổ phiếu được thêm mới vào danh mục tích sản với những triển vọng sáng hơn, (Quý Nhà đầu tư vui lòng truy cập theo đường link bên dưới để tham khảo chi tiết).

- Về hướng xử lý mua bán cổ phiếu, FIDT khuyến nghị chia số lượng cổ phiếu SCS đang nắm giữ thành 2 phần (50% SLCP mỗi phần) và bán đều mỗi phần trong 2 tháng 10 và 11/2023. Số tiền sau khi bán ra sẽ được phân bổ mua trở lại FRT và các cổ phiếu còn lại trong danh mục theo nguyên tắc tích sản FIDT đã đặt ra.

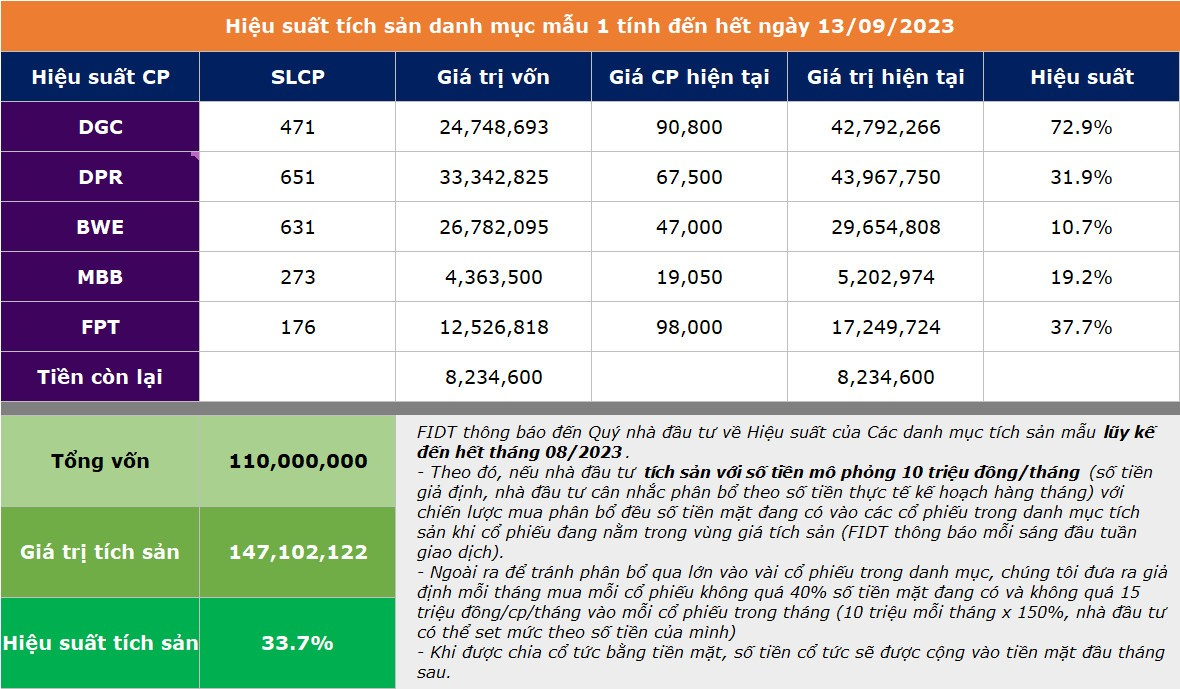

FIDT thông báo đến Quý nhà đầu tư về Hiệu suất của Các danh mục tích sản mẫu lũy kế đến hết tháng 8/2023. Danh mục tích sản FIDT được thực hiện dựa trên một số nguyên tắc nhất định sau:

- Theo đó, nếu nhà đầu tư tích sản với số tiền mô phỏng 10 triệu đồng/tháng (số tiền giả định, nhà đầu tư cân nhắc phân bổ theo số tiền thực tế kế hoạch hàng tháng) với chiến lược mua phân bổ đều số tiền mặt đang có vào các cổ phiếu trong danh mục tích sản khi cổ phiếu đang nằm trong vùng giá tích sản (FIDT thông báo mỗi sáng đầu ngày giao dịch).

- Ngoài ra để tránh phân bổ qua lớn vào vài cổ phiếu trong danh mục, chúng tôi đưa ra giả định mỗi tháng mua mỗi cổ phiếu không quá 40% số tiền mặt đang có và không quá 15 triệu đồng/cp/tháng vào mỗi cổ phiếu trong tháng (10 triệu mỗi tháng x 150%, nhà đầu tư có thể set mức theo số tiền của mình).

- Khi được chia cổ tức bằng tiền mặt, số tiền cổ tức sẽ được cộng vào tiền mặt đầu tháng sau.

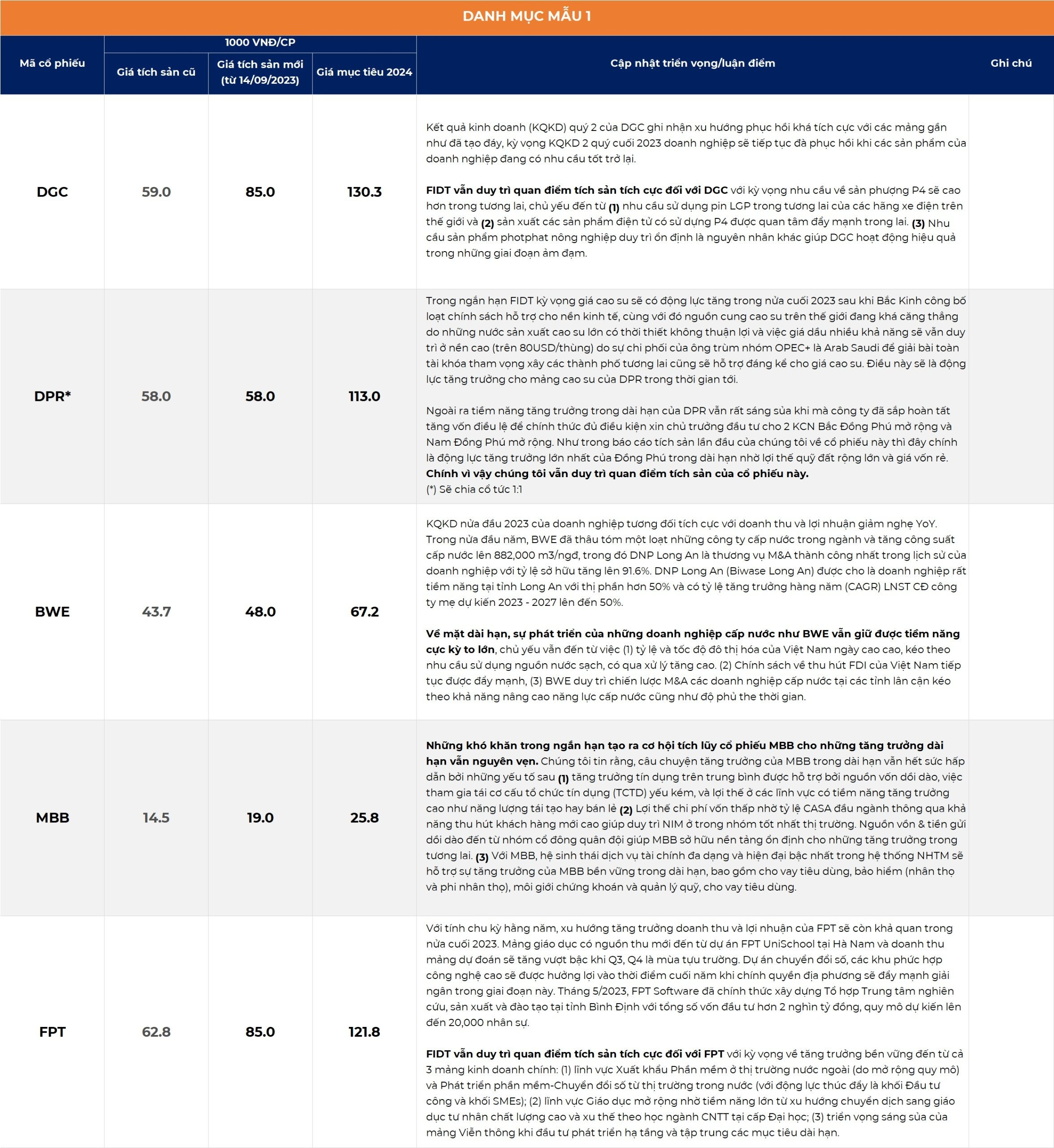

DANH MỤC MẪU 1

DANH MỤC MẪU 2

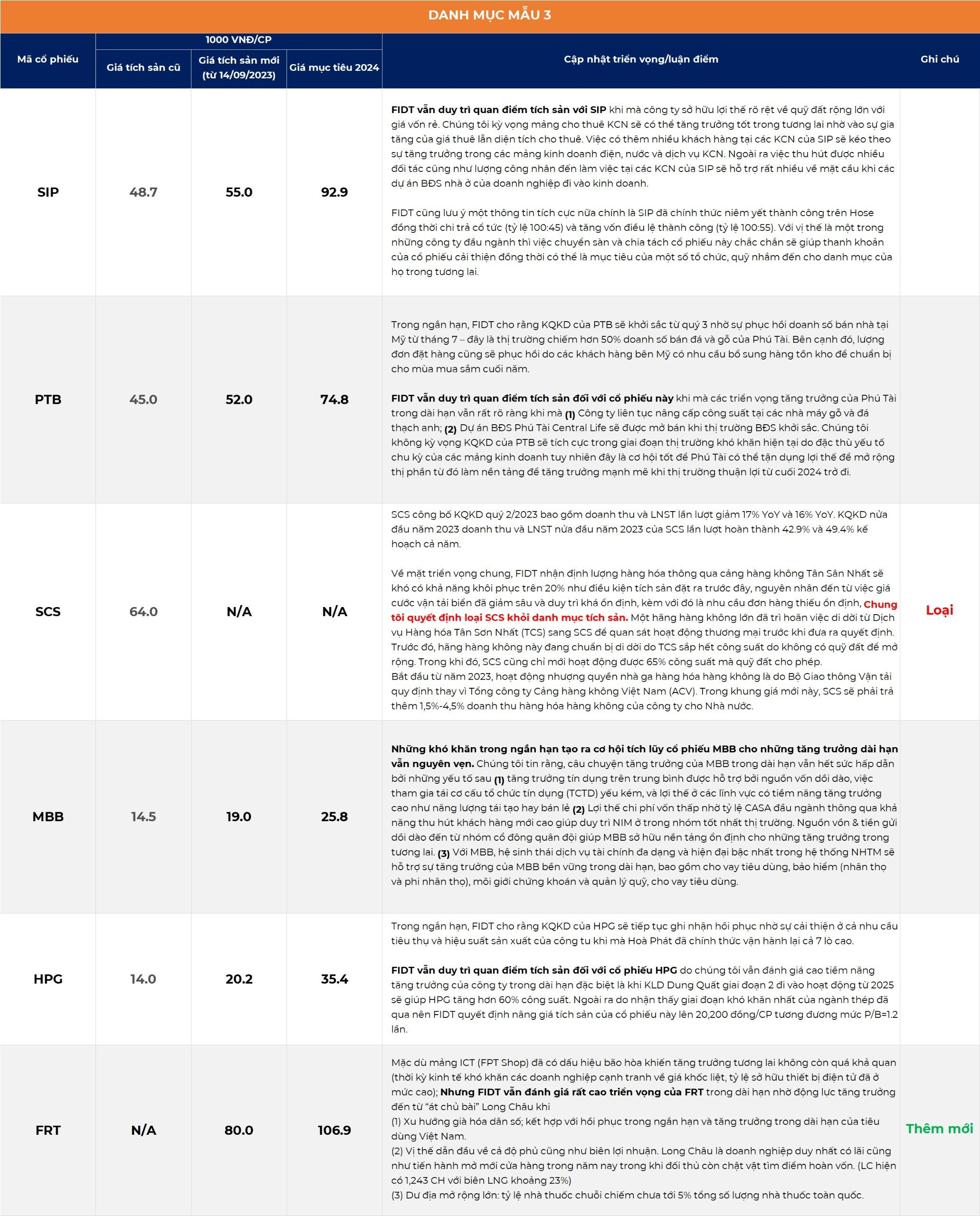

DANH MỤC MẪU 3

Báo cáo cụ thể từng mã cổ phiếu trong danh mục:

DGC - CTCP Tập đoàn Hóa chất Đức Giang

Kết quả kinh doanh (KQKD) quý 2 của DGC ghi nhận xu hướng phục hồi khá tích cực với các mảng gần như đã tạo đáy, kỳ vọng KQKD 2 quý cuối 2023 doanh nghiệp sẽ tiếp tục đà phục hồi khi các sản phẩm của doanh nghiệp đang có nhu cầu tốt trở lại.

FIDT vẫn duy trì quan điểm tích sản tích cực đối với DGC với kỳ vọng nhu cầu về sản phượng P4 sẽ cao hơn trong tương lai, chủ yếu đến từ (1) nhu cầu sử dụng pin LGP trong tương lai của các hãng xe điện trên thế giới và (2) sản xuất các sản phẩm điện tử có sử dựng P4 được quan tâm đẩy mạnh trong lai. (3) Nhu cầu sản phẩm photphat nông nghiệp duy trì ổn định là nguyên nhân khác giúp DGC hoạt động hiệu quả trong những giai đoạn ảm đạm.

PTB - CTCP Phú Tài

Trong ngắn hạn, FIDT cho rằng KQKD của PTB sẽ khởi sắc từ quý 3 nhờ sự phục hồi doanh số bán nhà tại Mỹ từ tháng 7 – đây là thị trường chiếm hơn 50% doanh số bán đá và gỗ của Phú Tài. Bên cạnh đó, lượng đơn đặt hàng cũng sẽ phục hồi do các khách hàng bên Mỹ có nhu cầu bổ sung hàng tồn kho để chuẩn bị cho mùa mua sắm cuối năm.

FIDT vẫn duy trì quan điểm tích sản đối với cổ phiếu này khi mà các triển vọng tăng trưởng của Phú Tài trong dài hạn vẫn rất rõ ràng khi mà (1) Công ty liên tục nâng cấp công suất tại các nhà máy gỗ và đá thạch anh; (2) Dự án BĐS Phú Tài Central Life sẽ được mở bán khi thị trường BĐS khởi sắc. Chúng tôi không kỳ vọng KQKD của PTB sẽ tích cực trong giai đoạn thị trường khó khăn hiện tại do đặc thù yếu tố chu kỳ của các mảng kinh doanh tuy nhiên đây là cơ hội tốt để Phú Tài có thể tận dụng lợi thế để mở rộng thị phần từ đó làm nền tảng để tăng trưởng mạnh mẽ khi thị trường thuận lợi từ cuối 2024 trở đi.

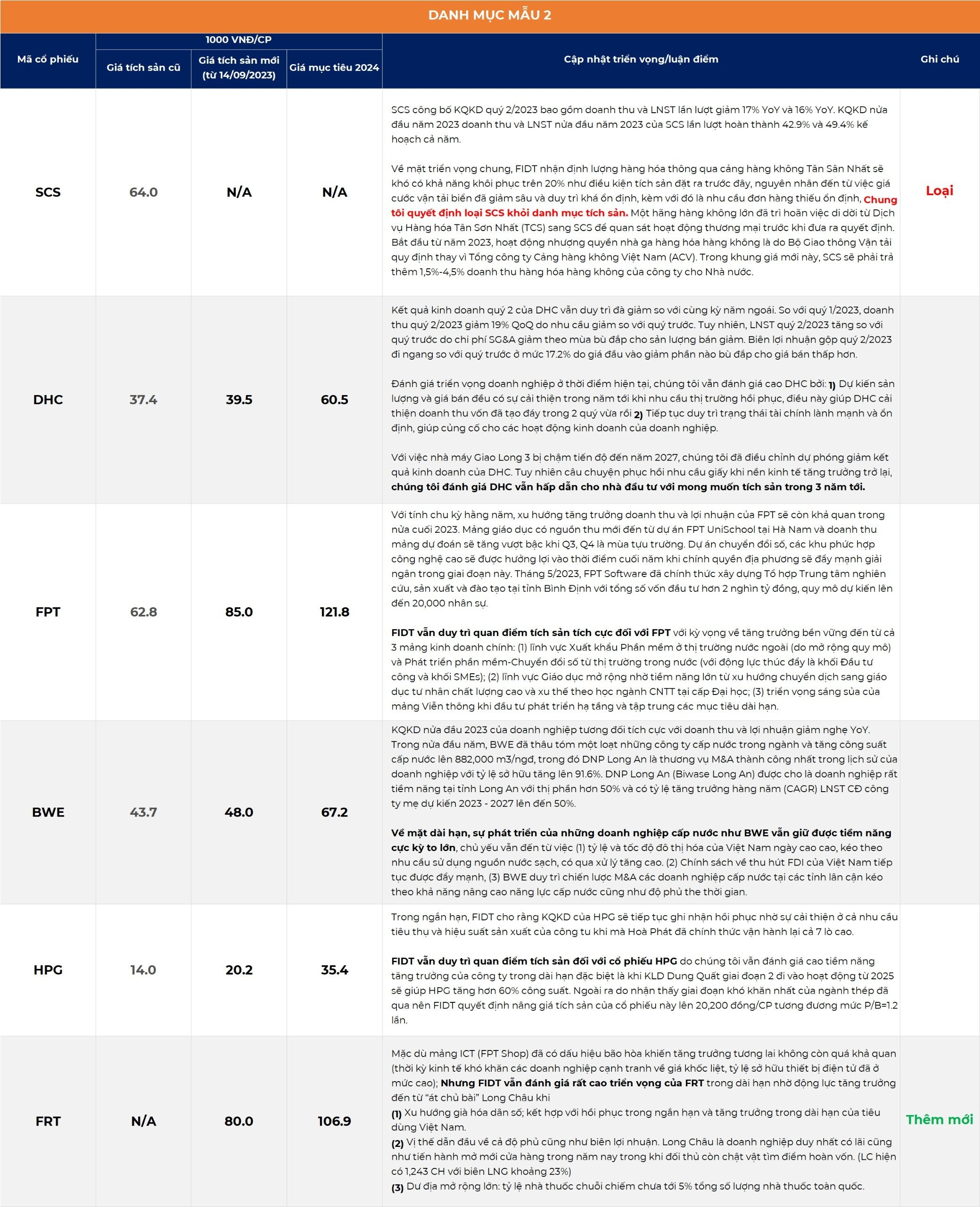

DHC - CTCP Đông Hải Bến Tre

Kết quả kinh doanh quý 2 của DHC vẫn duy trì đà giảm so với cùng kỳ năm ngoái. So với quý 1/2023, doanh thu quý 2/2023 giảm 19% QoQ do nhu cầu giảm so với quý trước. Tuy nhiên, LNST quý 2/2023 tăng so với quý trước do chi phí SG&A giảm theo mùa bù đắp cho sản lượng bán giảm. Biên lợi nhuận gộp quý 2/2023 đi ngang so với quý trước ở mức 17.2% do giá đầu vào giảm phần nào bù đắp cho giá bán thấp hơn.

Đánh giá triển vọng doanh nghiệp ở thời điểm hiện tại, chúng tôi vẫn đánh giá cao DHC bởi: 1) Dự kiến sản lượng và giá bán đều có sự cải thiện trong năm tới khi nhu cầu thị trường hồi phục, điều này giúp DHC cải thiện doanh thu vốn đã tạo đáy trong 2 quý vừa rồi 2) Tiếp tục duy trì trạng thái tài chính lành mạnh và ổn định, giúp củng cố cho các hoạt động kinh doanh của doanh nghiệp.

Với việc nhà máy Giao Long 3 bị chậm tiến độ đến năm 2027, chúng tôi đã điều chỉnh dự phóng giảm kết quả kinh doanh của DHC. Tuy nhiên câu chuyện phục hồi nhu cầu giấy khi nền kinh tế tăng trưởng trở lại, chúng tôi đánh giá DHC vẫn hấp dẫn cho nhà đầu tư với mong muốn tích sản trong 3 năm tới.

HPG - CTCP Tập đoàn Hòa Phát

Trong ngắn hạn, FIDT cho rằng KQKD của HPG sẽ tiếp tục ghi nhận hồi phục nhờ sự cải thiện ở cả nhu cầu tiêu thụ và hiệu suất sản xuất của công tu khi mà Hoà Phát đã chính thức vận hành lại cả 7 lò cao.

FIDT vẫn duy trì quan điểm tích sản đối với cổ phiếu HPG do chúng tôi vẫn đánh giá cao tiềm năng tăng trưởng của công ty trong dài hạn đặc biệt là khi KLD Dung Quất giai đoạn 2 đi vào hoạt động từ 2025 sẽ giúp HPG tăng hơn 60% công suất. Ngoài ra do nhận thấy giai đoạn khó khăn nhất của ngành thép đã qua nên FIDT quyết định nâng giá tích sản của cổ phiếu này lên 20,200 đồng/CP tương đương mức P/B = 1.2 lần.

BWE - CTC Nước – Môi trường Bình Dương

KQKD nửa đầu 2023 của doanh nghiệp tương đối tích cực với doanh thu và lợi nhuận giảm nghẹ YoY. Trong nửa đầu năm, BWE đã thâu tóm một loạt những công ty cấp nước trong ngành và tăng công suất cấp nước lên 882,000 m3/ngđ, trong đó DNP Long An là thương vụ M&A thành công nhất trong lịch sử của doanh nghiệp với tỷ lệ sở hữu tăng lên 91.6%. DNP Long An (Biwase Long An) được cho là doanh nghiệp rất tiềm năng tại tỉnh Long An với thị phần hơn 50% và có tỷ lệ tăng trưởng hàng năm (CAGR) LNST CĐ công ty mẹ dự kiến 2023 - 2027 lên đến 50%.

Về mặt dài hạn, sự phát triển của những doanh nghiệp cấp nước như BWE vẫn giữ được tiềm năng cực kỳ to lớn, chủ yếu vẫn đến từ việc (1) tỷ lệ và tốc độ đô thị hóa của Việt Nam ngày cao cao, kéo theo nhu cầu sử dụng nguồn nước sạch, có qua xử lý tăng cao. (2) Chính sách về thu hút FDI của Việt Nam tiếp tục được đẩy mạnh, (3) BWE duy trì chiến lược M&A các doanh nghiệp cấp nước tại các tỉnh lân cận kéo theo khả năng nâng cao năng lực cấp nước cũng như độ phủ the thời gian.

DPR - CTCP Cao su Đồng Phú

Trong ngắn hạn FIDT kỳ vọng giá cao su sẽ có động lực tăng trong nửa cuối 2023 sau khi Bắc Kinh công bố loạt chính sách hỗ trợ cho nền kinh tế, cùng với đó nguồn cung cao su trên thế giới đang khá căng thẳng do những nước sản xuất cao su lớn có thời thiết không thuận lợi và việc giá dầu nhiều khả năng sẽ vẫn duy trì ở nền cao (trên 80USD/thùng) do sự chi phối của ông trùm nhóm OPEC+ là Arab Saudi để giải bài toàn tài khóa tham vọng xây các thành phố tương lai cũng sẽ hỗ trợ đáng kể cho giá cao su. Điều này sẽ là động lực tăng trưởng cho mảng cao su của DPR trong thời gian tới.

Ngoài ra tiềm năng tăng trưởng trong dài hạn của DPR vẫn rất sáng sủa khi mà công ty đã sắp hoàn tất tăng vốn điều lệ để chính thức đủ điều kiện xin chủ trưởng đầu tư cho 2 KCN Bắc Đồng Phú mở rộng và Nam Đồng Phú mở rộng. Như trong báo cáo tích sản lần đầu của chúng tôi về cổ phiếu này thì đây chính là động lực tăng trưởng lớn nhất của Đồng Phú trong dài hạn nhờ lợi thế quỹ đất rộng lớn và giá vốn rẻ. Chính vì vậy chúng tôi vẫn duy trì quan điểm tích sản của cổ phiếu này.

MBB - Ngân hàng TMCP Quân Đội

Những khó khăn trong ngắn hạn tạo ra cơ hội tích lũy cổ phiếu MBB cho những tăng trưởng dài hạn vẫn nguyên vẹn. Chúng tôi tin rằng, câu chuyện tăng trưởng của MBB trong dài hạn vẫn hết sức hấp dẫn bởi những yếu tố sau (1) tăng trưởng tín dụng trên trung bình được hỗ trợ bởi nguồn vốn dồi dào, việc tham gia tái cơ cấu tổ chức tín dụng (TCTD) yếu kém, và lợi thế ở các lĩnh vực có tiềm năng tăng trưởng cao như năng lượng tái tạo hay bán lẻ (2) Lợi thế chi phí vốn thấp nhờ tỷ lệ CASA đầu ngành thông qua khả năng thu hút khách hàng mới cao giúp duy trì NIM ở trong nhóm tốt nhất thị trường. Nguồn vồn & tiền gửi dồi dào đến từ nhóm cổ đông quân đội giúp MBB sở hữu nền tảng ổn định cho những tăng trưởng trong tương lai. (3) Với MBB, hệ sinh thái dịch vụ tài chính đa dạng và hiện đại bậc nhất trong hệ thống NHTM sẽ hỗ trợ sự tăng trưởng của MBB bền vững trong dài hạn, bao gồm cho vay tiêu dùng, bảo hiểm (nhân thọ và phi nhân thọ), môi giới chứng khoán và quản lý quỹ, cho vay tiêu dùng.

FPT - CTCP FPT

Với tính chu kỳ hằng năm, xu hướng tăng trưởng doanh thu và lợi nhuận của FPT sẽ còn khả quan trong nửa cuối 2023. Mảng giáo dục có nguồn thu mới đến từ dự án FPT UniSchool tại Hà Nam và doanh thu mảng dự đoán sẽ tăng vượt bậc khi Q3, Q4 là mùa tựu trường. Dự án chuyển đổi số, các khu phức hợp công nghệ cao sẽ được hưởng lợi vào thời điểm cuối năm khi chính quyền địa phương sẽ đẩy mạnh giải ngân trong giai đoạn này. Tháng 5/2023, FPT Software đã chính thức xây dựng Tổ hợp Trung tâm nghiên cứu, sản xuất và đào tạo tại tỉnh Bình Định với tổng số vốn đầu tư hơn 2 nghìn tỷ đồng, quy mô dự kiến lên đến 20,000 nhân sự.

FIDT vẫn duy trì quan điểm tích sản tích cực đối với FPT với kỳ vọng về tăng trưởng bền vững đến từ cả 3 mảng kinh doanh chính: (1) lĩnh vực Xuất khẩu Phần mềm ở thị trường nước ngoài (do mở rộng quy mô) và Phát triển phần mềm-Chuyển đổi số từ thị trường trong nước (với động lực thúc đẩy là khối Đầu tư công và khối SMEs); (2) lĩnh vực Giáo dục mở rộng nhờ tiềm năng lớn từ xu hướng chuyển dịch sang giáo dục tư nhân chất lượng cao và xu thế theo học ngành CNTT tại cấp Đại học; (3) triển vọng sáng sủa của mảng Viễn thông khi đầu tư phát triển hạ tầng và tập trung các mục tiêu dài hạn.

SIP - CTCP Đầu tư Sài Gòn VRG

FIDT vẫn duy trì quan điểm tích sản với SIP khi mà công ty sở hữu lợi thế rõ rệt về quỹ đất rộng lớn với giá vốn rẻ. Chúng tôi kỳ vọng mảng cho thuê KCN sẽ có thể tăng trưởng tốt trong tương lai nhờ vào sự gia tăng của giá thuê lẫn diện tích cho thuê. Việc có thêm nhiều khách hàng tại các KCN của SIP sẽ kéo theo sự tăng trưởng trong các mảng kinh doanh điện, nước và dịch vụ KCN. Ngoài ra việc thu hút được nhiều đối tác cũng như lượng công nhân đến làm việc tại các KCN của SIP sẽ hỗ trợ rất nhiều về mặt cầu khi các dự án BĐS nhà ở của doanh nghiệp đi vào kinh doanh.

FIDT cũng lưu ý một thông tin tích cực nữa chính là SIP đã chính thức niêm yết thành công trên Hose đồng thời chi trả cổ tức (tỷ lệ 100:45) và tăng vốn điều lệ thành công (tỷ lệ 100:55). Với vị thế là một trong những công ty đầu ngành thì việc chuyển sàn và chia tách cổ phiếu này chắc chắn sẽ giúp thanh khoản của cổ phiếu cải thiện đồng thời có thể là mục tiêu của một số tổ chức, quỹ nhắm đến cho danh mục của họ trong tương lai.

FRT - CTCP Bán lẻ Kỹ thuật số FPT (Thêm mới)

Mặc dù mảng ICT (FPT Shop) đã có dấu hiệu bão hòa khiến tăng trưởng tương lai không còn quá khả quan, nhưng triển vọng của FRT vẫn còn rất lớn với động lực dài hạn đến từ “át chủ bài” Long Châu nhờ:

(1) Xu hướng già hóa dân số và tăng trưởng tiêu dùng trong trung và dài hạn.

(2) Vị thế dẫn đầu trong ngành dược bán lẻ và cả độ phủ cũng như biên lợi nhuận.

SCS - CTCP Dịch vụ Hàng hóa Sài Gòn (Loại bỏ)

SCS công bố KQKD quý 2/2023 bao gồm doanh thu và LNST lần lượt giảm 17% YoY và 16% YoY. KQKD nửa đầu năm 2023 doanh thu và LNST nửa đầu năm 2023 của SCS lần lượt hoàn thành 42.9% và 49.4% kế hoạch cả năm.

Về mặt triển vọng chung, FIDT nhận định lượng hàng hóa thông qua cảng hàng không Tân Sân Nhất sẽ khó có khả năng khôi phục trên 20% như điều kiện tích sản đặt ra trước đây, nguyên nhân đến từ việc giá cước vận tải biển đã giảm sâu và duy trì khá ổn định, kèm với đó là nhu cầu đơn hàng thiếu ổn định. Chúng tôi quyết định loại SCS khỏi danh mục tích sản. Một hãng hàng không lớn đã trì hoãn việc di dời từ Dịch vụ Hàng hóa Tân Sơn Nhất (TCS) sang SCS để quan sát hoạt động thương mại trước khi đưa ra quyết định. Trước đó, hãng hàng không này đang chuẩn bị di dời do TCS sắp hết công suất do không có quỹ đất để mở rộng. Trong khi đó, SCS cũng chỉ mới hoạt động được 65% công suất mà quỹ đất cho phép.

Bắt đầu từ năm 2023, hoạt động nhượng quyền nhà ga hàng hóa hàng không là do Bộ Giao thông Vận tải quy định thay vì Tổng công ty Cảng hàng không Việt Nam (ACV). Trong khung giá mới này, SCS sẽ phải trả thêm 1,5%-4,5% doanh thu hàng hóa hàng không của công ty cho Nhà nước.

LƯU Ý NHÀ ĐẦU TƯ

Quý khách nên đọc kỹ các rủi ro mà chúng tôi dự phòng và đề cập trong báo cáo, cũng như nhận diện được rủi ro thị trường để có lựa chọn đầu tư hiệu quả.

(*) Báo cáo này là tài sản và được giữ bản quyền bởi FIDT. Không được phép sao chép, phát hành cũng như tái phân phối báo cáo vì bất kỳ mục đích gì nếu không có văn bản chấp thuận của FIDT. Vui lòng ghi rõ nguồn khi trích dẫn nếu sử dụng các thông tin trong báo cáo này. Chúng tôi xin chân thành cảm ơn quý khách hàng!

FIDT - Focus On Performance