HPG - VỊ VUA NGÀNH THÉP

Mã cổ phiếu | Loại báo cáo | Ngành | Dữ liệu liên quan |

HPG | Báo cáo phân tích | Tài nguyên cơ bản | Thép, Giá VLXD |

CHÂN DUNG "ÔNG VUA" NGÀNH THÉP

Hòa Phát là Tập đoàn sản xuất công nghiệp hàng đầu Việt Nam đang hoạt động trong 5 lĩnh vực: Gang thép (Thép xây dựng, Thép cuộn cán nóng) - Sản phẩm thép (Ống thép, Tôn mạ, Thép rút dây, vỏ Container, Thép dự ứng lực) - Nông nghiệp - Bất động sản - Điện máy gia dụng.

Sản xuất thép là lĩnh vực cốt lõi chiếm tỷ trọng 90% doanh thu và lợi nhuận toàn Tập đoàn (Nguồn: BCTC HPG). Với công suất trên 8 triệu tấn thép thô/năm, Hòa Phát đang nắm giữ top 1 thị phần Việt Nam về thép xây dựng và ống thép, top 10 doanh nghiệp tư nhân lớn nhất Việt Nam và nằm trong 15 công ty thép có mức vốn hóa lớn nhất trong ngành thép thế giới.

VÌ SAO CHỌN HPG ĐỂ TÍCH SẢN

I. NGÀNH, NGHỀ ĐI LIỀN VỚI SỰ PHÁT TRIỂN CỦA QUỐC GIA

Trong quá trình đi lên của các nền kinh tế Trung Quốc hay Thái Lan, việc tập trung vào phát triển hạ tầng thúc đẩy phát triển kinh tế là nhiệm vụ tiên quyết. Việt Nam cũng không ngoại lệ khi Quốc hội mới đây đã thông qua gói kích thích kinh tế mới trị giá 357 nghìn tỷ đồng, đáng chú ý nguồn vốn thực hiện nhóm giải pháp phát triển kết cấu hạ tầng lên tới 113.8 nghìn tỷ, chiếm tới 33%. Kế hoạch đầu tư cơ sở hạ tầng giai đoạn 2021-2025 đã tăng hơn 40% so với giai đoạn 2016-2020 cho thấy nhu cầu đầu tư xây dựng hạ tầng hiện tại là rất lớn.

Thép là nền móng của các tòa nhà, công trình công cộng, phương tiện di chuyển và các ngành công nghiệp, tốc độ sản xuất và tiêu thụ thường được coi là dấu ấn cho sự phát triển của một quốc gia.

Trong vòng 50 năm qua, sản lượng thép toàn cầu đã tăng gấp ba lần, điều này cho thấy sự gia tăng đáng kể xu hướng phát triển hạ tầng trên toàn thế giới. Các nước đang phát triển như Trung Quốc và Ấn Độ đã liên tục tăng sản lượng để trở thành hai quốc gia sản xuất thép hàng đầu. Trong khi đó, các quốc gia phát triển như Mỹ, Nga đã giảm quy mô sản xuất trong nước và phụ thuộc nhiều hơn vào nhập khẩu.

Việt Nam là một nước đang phát triển và tỷ lệ đô thị hóa còn thấp (tương đương Trung Quốc những năm 2000s) nên ngành thép đóng vai trò rất quan trọng đối với sự tăng trưởng của kinh tế Việt Nam. Với vị thế dẫn đầu, HPG chắc chắn sẽ hưởng lợi trong bối cảnh cơ sở hạ tầng đang được đẩy mạnh đầu tư.

1. BỐI CẢNH NGÀNH THÉP TIÊU CỰC, CƠ HỘI CHO TÍCH SẢN?

Trong các tháng đầu năm 2022, nhu cầu thép toàn cầu đã bị ảnh hưởng do triển vọng kinh tế thế giới suy giảm nghiêm trọng (đặc biệt là ở các nước phát triển) tác động mạnh vào thị trường bất động sản và đầu tư hạ tầng toàn cầu khiến nhu cầu tiêu thụ thép suy giảm. Theo dự báo của Hiệp hội Thép Thế giới, sản lượng thép 7 tháng đầu 2022 chỉ đạt 1.1 tỷ tấn. Việc này đánh dấu sự thu hẹp lớn nhất về sản lượng thép từ tháng 1 đến tháng 7 trong năm kể từ cuộc khủng hoảng tài chính năm 2008 - 2009.

Tại thị trường tiêu thụ và sản xuất thép lớn nhất thế giới là Trung Quốc, việc tuân thủ chính sách Zero Covid và kiểm soát chặt thị trường Bất động sản đã khiến sản lượng tiêu thụ thép suy giảm trầm trọng. Cùng với đó, việc Trung Quốc đang nỗ lực cắt giảm sản lượng sản xuất thép để phục vụ các mục tiêu về khí hậu đến năm 2030 (kể từ năm 2021) đã khiến sản lượng tại nước này ghi nhận mức tăng trưởng âm trong 12 tháng gần nhất.

Tại Việt Nam, nhu cầu thép cũng trở nên thấp do dòng tiền vào thị trường bất động sản chững lại và giải ngân đầu tư công chậm hơn so với dự kiến. Giá thép giảm liên tục từ cuối tháng 4 đến nay khiến các nhà phân phối tìm cách giảm hàng tồn kho, chỉ mua khi có đặt hàng từ khách hàng.

Đầu tư công dù được thúc đẩy mạnh so với năm ngoái, nhưng vẫn kém hơn đáng kể so với năm 2020 và kế hoạch đề ra (Nguồn: Tổng cục thống kê, FIDT RS tổng hợp)

Sản lượng thép sau khi tăng vọt do nhu cầu dồn nén đã giảm mạnh từ tháng 3 (Nguồn: VSA).

Đồng thời, nhu cầu từ các thị trường khác chậm lại kết hợp với cạnh tranh xuất khẩu với nhiều nước, bao gồm thép giá rẻ của Trung Quốc khiến sản lượng xuất khẩu thép thành phẩm 6Th2022 chỉ tăng nhẹ. Áp lực về tồn kho cao buộc các nhà máy vừa cắt giảm công suất vừa cạnh tranh gay gắt về giá bán, kéo mặt bằng giá liên tục đi xuống

Sản lượng thép xuất khẩu giảm mạnh so với cùng kỳ (Nguồn: VSA)

Nhiều doanh nghiệp thép tại Trung Quốc ghi nhận lỗ nhưng đã qua đỉnh điểm. (Nguồn: S&P Global)

Trong tương lai gần, chúng tôi giữ quan điểm ngành thép vẫn chưa có điểm sáng do (1) biên LN gộp bị thu hẹp do giá bán không tăng kịp giá nguyên liệu đầu vào (một số doanh nghiệp biên gộp âm) và chưa có cơ sở tăng trở lại (2) sản lượng tiêu thụ bị ảnh hưởng do nhu cầu đầu tư xây dựng chững lại trong năm 2022-2023 do vấn đề siết tín dụng và trái phiếu doanh nghiệp.

Tuy vậy chúng tôi cho rằng đây là cơ hội phù hợp để tích sản trong dài hạn khi tình hình tệ nhất của ngành thép có thể đã phản ánh một phần vào thị trường chứng khoán. Bên cạnh đó, nguồn cung thép đang có chiều hướng giảm sẽ có lợi cho HPG về trung dài hạn (do Trung Quốc tiến hành cắt giảm dần sản lượng thép)

II. LỢI THẾ CỦA "VUA THÉP"

1. LỢI THẾ TRÊN THỊ TRƯỜNG

Hiện Hòa Phát đang nắm giữ top 1 thị phần thép ở thị trường Việt Nam với khả năng sản xuất vượt trội so với các doanh nghiệp khác (hiệu quả sản xuất thuộc top 10% thế giới). Sản phẩm thép xây dựng của HPG ngày càng chiếm thị phần cao và hiện đã đạt hơn 36% vào cuối năm 2021. Sản phẩm ống thép cũng đang dẫn đầu với thị phần 34.9%, trong khi thị phần tôn mạ lọt vào top 5 chỉ sau 1 năm triển khai bán hàng (bao gồm cả lượng xuất khẩu).

Lợi thế của HPG còn được thể hiện qua chuỗi sản xuất khép kín, giúp kiểm soát chi phí đầu vào. Hiện HPG đã sở hữu 1 công ty khoáng sản tại Hà Giang (công suất 500,000 - 600,000 tấn quặng/năm) cùng một mỏ quặng sắt tại Úc với trữ lượng khai thác 4 triệu tấn/năm, đáp ứng khoảng 30% nhu cầu công ty. Cùng với đó, HPG còn sở hữu đội tàu chở than, quặng sắt, cùng với cảng nước sâu Dung Quất sẽ giúp HPG tối ưu chi phí sản xuất.

Chuỗi giá trị ngành thép (Nguồn: FPTS)

Danh mục sản phẩm của HPG cũng phong phú hơn các doanh nghiệp thép khác trên thị trường. Tại Việt Nam, duy nhất HPG có năng lực sản xuất các sản phẩm thép dự ứng lực (PC Bar và PC Strand), thép dây mạ kẽm, vỏ container, chủ yếu phục vụ xuất khẩu tới các thị trường khó tính như EU, Mỹ, Canada,… Đa dạng hóa thị trường xuất khẩu giúp tăng khả năng tiêu thụ thép của HPG.

Tại Việt Nam, ngoài Formosa, chỉ có HPG là doanh nghiệp trong nước có khả năng tự sản xuất HRC. Điều này tạo nên lợi thế rất lớn đối với HPG các nhà sản xuất thép phẳng khác của Việt Nam phải mua HRC từ Formosa hoặc nhập khẩu. Việc tự chủ nguyên liệu này có thể đem lại cho HPG đặc quyền điều chỉnh giá bán thành phẩm thấp hơn để cạnh tranh, cũng như trở thành nhà cung cấp thép HRC tiềm năng cho các doanh nghiệp cùng ngành khác.

Năm 2021, Hòa Phát và Formosa tiêu thụ gần 7.13 triệu tấn HRC, trong khi đó nhu cầu ước tính khoảng 12-14 triệu tấn và tăng trung bình 10%/năm, tức sản lượng hiện tại chỉ đáp ứng 50% nhu cầu.

HPG là doanh nghiệp thép đầu tiên ở Việt Nam có đầy đủ chuỗi giá trị ngành thép và thuộc top 10% doanh nghiệp có hiệu quả hoạt động cao trên thế giới.

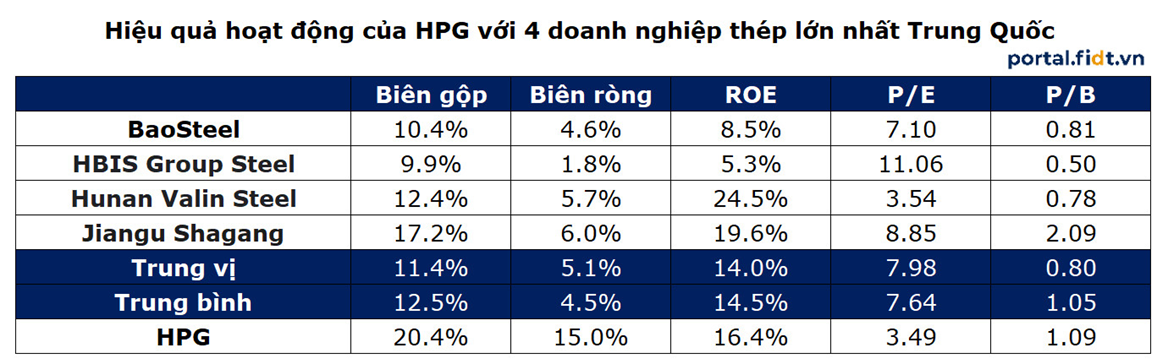

2. LỢI THẾ VỀ MẶT TÀI CHÍNH

- Mặc dù HPG thuộc ngành có tính chu kỳ, doanh thu và lợi nhuận tăng trưởng bền vững 10 năm qua với CAGR = 28%. Đây là con số ấn tượng và vượt qua con số tăng trưởng chung của ngành (theo phụ lục).

- Biên lợi nhuận gộp 20-30%, cao vượt trội so với mức trung bình ngành chỉ khoảng 15%.

- Cơ cấu nguồn vốn vững vàng với lớp đệm lớn từ vốn chủ sở hữu. Hệ số nợ trên tổng tài sản tương đối ổn định khi duy trì dưới mốc 0.5 lần, kể cả những giai đoạn xây dựng dự án Dung Quốc 1 (2017-2019, theo phụ lục) cho thấy khả năng tự chủ tài chính và ổn định về mặt tài chính.

- Tính đến cuối 2021, cơ cấu tài sản chuyển dần sang thế cân bằng, tài sản ngắn hạn chiếm 53% và tài sản dài hạn chiếm 47%, đây là mức phù hợp đối với doanh nghiệp trong ngành sản xuất công nghiệp

- Hệ số vòng quay tồn kho luôn được duy trì quanh 3 lần, kể cả trong giai đoạn hàng tồn kho tăng mạnh như 2021, cho thấy việc quản trị hàng tồn kho luôn được giám sát và hoạt động hiệu quả.

Tác động của việc tăng lãi suất: Tính đến cuối quý 2/2022, dự nợ ròng (nợ vay ngắn + dài hạn - tiền và tương đương tiền) là 25 nghìn tỷ, chiếm 12% tổng tài sản, trong đó chủ yếu là nợ vay ngắn hạn → Do đó, chúng tôi cho rằng việc tăng lãi suất sẽ không ảnh hưởng đến hoạt động kinh doanh của doanh nghiệp vì tiền mặt dồi dào (44 nghìn tỷ tại Q2/2022) và chủ yếu là nợ ngắn hạn với lãi suất thấp (56 nghìn tỷ tại Q2/2022). Lãi suất tăng làm cho chi phí lãi vay của Hòa Phát cao hơn nhưng doanh thu từ tiền gửi và tiền cho vay cũng tăng, giúp bù đắp một phần mức tăng trong chi phí.

Tỷ giá: Với nguồn nguyên liệu chủ yếu là nhập khẩu và dư nợ vay USD lớn, việc đồng USD tăng mạnh trong nửa đầu năm 2022 khiến khoản lỗ do chênh lệch tỷ giá ghi nhận lên tới 950 tỷ → Tỷ giá USD/VND gia tăng là rủi ro đối với HPG

Có thể thấy tình hình tài chính của HPG duy trì ổn định qua các năm và vượt trội hơn các đối thủ trong ngành.

3. BAN LÃNH ĐẠO "CÓ TÂM", "CÓ TẦM"

3.1. Ban lãnh đạo có niềm tin vào doanh nghiệp

Công ty có cơ cấu ban lãnh đạo rất cô đặc. Trong đó ban lãnh đạo và các bên liên quan nắm giữ tới 46% cổ phần của công ty, riêng ông Trần Đình Long chiếm tới 26%. Chúng tôi đánh giá đây là điểm tích cực ban lãnh đạo của HPG, cho thấy cấp lãnh đạo có sự tin tưởng và doanh nghiệp điều hành và lợi ích gắn liền với sự phát triển của công ty.

Về ông Trần Đình Long, nhà sáng lập cũng như chủ tịch đương thời của Hòa Phát, ông là doanh nhân thành công và giàu có nhất ngành thép nội địa, và là người giàu thứ 2 trên sàn chứng khoán Việt Nam, sau Phạm Nhật Vượng. Điều này càng khẳng định chắc chắn Hòa Phát có lợi thế về lãnh đạo khi có một cá nhân vừa có tầm vóc, vừa có tầm nhìn là người đứng đầu.

3.2. Uy tín trong việc lên và thực hiện kế hoạch

Chúng tôi tin tưởng độ uy tín của HPG trong kinh doanh khi luôn đặt kế hoạch tăng trưởng phù hợp với khả năng và công suất cung cấp hiện hành và luôn phấn đấu vượt kế hoạch đặt ra. Các kết quả đạt được hầu như đều được ghi nhận ở mức cao hơn đáng kể so với chỉ tiêu. Đặc biệt trong 2 năm gần đây, HPG đã đạt được hiệu suất vượt trội trong lợi nhuận.

3.3. Cổ tức tiền mặt không quá hấp dẫn là một điểm trừ

Chi trả cổ tức không phải thế mạnh của công ty khi tỷ suất chi trả cổ tức bằng tiền mặt khá thấp (tỷ suất cổ tức trên thị giá trung bình 3 năm là khoảng 1.67%).

Dù vậy, việc chia cổ tức bằng tiền mặt thấp sẽ giúp công ty có đủ nguồn vốn chủ sở hữu đầu tư cho các dự án trọng điểm như Dung Quất giai đoạn 2, Dung Quất giai đoạn 3.

III. TRIỂN VỌNG CÔNG TY

1. CHỜ ĐỢI KHU LIÊN HỢP DUNG QUẤT 2 ĐI VÀO HOẠT ĐỘNG

Đầu năm 2021, Hòa Phát đã hoàn tất dự án Khu liên hợp gang thép Hòa Phát Dung Quất GĐ1 với tổng mức đầu tư lên tới 52,000 tỷ, bổ sung thêm 4 triệu tấn sản lượng thép hàng năm. Việc này đã đưa tổng công suất thép thô hàng năm của Hòa Phát lên 8.5 triệu tấn, lớn nhất khu vực Đông Nam Á.

Hiện công ty đang thực hiện kế hoạch triển khai dự án KLH Dung Quất GĐ2, với tổng công suất 5.6 triệu tấn/năm, bao gồm 4.6 triệu tấn thép dẹt và 1 triệu tấn thép xây dựng. Việc hoàn tất dự án này sẽ nâng sản lượng thép của Hòa Phát lên 14 triệu tấn vào năm 2025, tăng hơn 60% công suất tối đa hiện tại.

Trong tháng 5, công ty đã ký xong các hợp đồng thầu chính, cá nhà thầu đang đưa máy móc thiết bị tới và sẵn sàng khởi công vào thời điểm cuối năm 2022. Với khả năng triển khai dự án của Hòa Phát và ước tính dựa trên quãng thời gian hoàn thành giai đoạn đầu tiên của Dung Quất, chúng tôi kỳ vọng dự án sẽ đi vào hoạt động trong khoảng thời gian 2024 - 2025.

Công ty cũng đang nghiên cứu dự án Dung Quất giai đoạn 3, nhấn mạnh sẽ đặt mục tiêu liên tục phát triển, đưa HPG vào top những doanh nghiệp thép hàng đầu thế giới.

2. TIẾP TỤC HOÀN THIỆN CHUỖI GIÁ TRỊ KHÉP KÍN

Ngoài việc gia tăng quy mô cung cấp, HPG cũng đang cố gắng hoàn thiện chuỗi giá trị khép kín để giảm thiểu chi phí và tối ưu hóa lợi nhuận, cũng như tạo các kênh đầu ra mới cho các sản phẩm thép.

Đối với đầu vào: Công ty đang tối ưu hóa chi phí qua việc M&A các mỏ quặng sắt, quặng than. Hiện công ty đang sở hữu 1 mỏ quặng tại Hà Giang và 1 quặng sắt ở Úc với tổng công suất khai thác là 4,5 triệu tấn/năm, đáp ứng được 30% chi phí nguyên liệu đầu vào. Tập đoàn cũng đang nghiên cứu mua thêm một số vị trí mỏ than hoặc quặng sắt khác tại Úc. Nếu khả thi, Hòa Phát sẽ triển khai đầu tư các mỏ này để cung cấp lượng quặng ổn định cho hoạt động sản xuất thép trong dài hạn.

Đối với đầu ra: Việc tham gia vào thị trường container cũng giải quyết bài toán dư cung HRC sau khi KLH Dung Quất 2 đi vào hoạt động. Nhà máy sản xuất container với công suất 250,000 TEU (GĐ1) dự kiến sẽ đóng góp vào KQKD từ Q4/2022.

Nhà máy với công suất hoàn thiện (500,000 TEU mỗi năm) dự kiến sẽ sử dụng ít nhất 1,000,000 tấn HRC mỗi năm. Cùng với đó, HPG cũng đang chủ động tìm kiếm các thị trường xuất khẩu mới, ngoài các thị trường hiện tại như Campuchia, Hàn Quốc, Nhật Bản. Nhu cầu sử dụng HRC ngày càng tăng trong thời gian sắp tới, cùng với triển vọng mở rộng thị trường xuất khẩu sẽ loại bỏ những lo ngại về tình trạng dư cung đối với sản phẩm này.

3. SỰ QUAY LẠI CỦA MẢNG BẤT ĐỘNG SẢN

Về Bất động sản KCN, Hòa Phát hiện sở hữu và vận hành 3 KCN, bao gồm KCN Phố Nối A, KCN Hòa Mạc, KCN Yên Mỹ II với tổng quỹ đất đã được phê duyệt quy hoạch là 1,133 ha. Với tỷ lệ lấp đầy xấp xỉ 100%, mảng này đang đem lại nguồn thu ổn định cho HPG.

Đối với BĐS đô thị, hiện số lượng dự án của Hòa Phát còn khá ít và đều là những dự án đã đầu tư từ nhiều năm trước như Khu phức hợp Mandarin Garden 1 (2,5 ha) tại quận Cầu Giấy, Khu phức hợp Mandarin Garden 2 (1,3 ha), Khu chung cư 70 Nguyễn Đức Cảnh, tại quận Hoàng Mai, Chung cư Hòa Phát 257 Giải Phóng, quận Đống Đa.

Sau một khoảng thời gian không quá “thiết tha” với bất động sản, đến năm 2021 Hòa Phát bất ngờ đánh động việc trở lại thị trường này bằng việc tăng vốn điều lệ cho CTCP Phát triển BĐS Hòa Phát lên mức 6,000 tỷ đồng. Cùng với đó, doanh nghiệp cũng tích cực đi khảo sát, xin ý kiến đầu tư các khu đô thị tại nhiều địa phương.

Ngày 28/5/2021, HPG đã nhận được chấp thuận của UBND tỉnh Cần Thơ, khu vực ĐBSCL, để tiến hành khảo sát 3 dự án phát triển nhà ở với quy mô quỹ đất hơn 540ha. Bên cạnh việc mua đất HPG cũng đang xem xét M&A để đẩy nhanh quá trình mua lại quỹ đất.

Ngoài việc gia tăng tỷ trọng trong KQKD của tập đoàn, việc phát triển lĩnh vực bất động sản cũng sẽ tạo ảnh hưởng tích cực đến việc tiêu thụ thép từ mảng SX thép của công ty.

Chúng tôi đánh giá cao chiến lược tích hợp để tối ưu hóa từng khâu trong chuỗi giá trị sản xuất thép của HPG. Sự kết hợp đồng thời giữa tích hợp trước và sau được kỳ vọng sẽ giúp HPG kiểm soát nguồn cung, tiết giảm chi phí, gia tăng hiệu quả cũng như hạn chế rủi ro gián đoạn nguồn cung và sự thống trị từ các nhà cung cấp.

MỨC GIÁ NÀO PHÙ HỢP ĐỂ TÍCH SẢN

Vì công ty tăng trưởng bền vững trên nền tảng phát triển tài sản cố định (các nhà máy thép, khu liên hợp,...), chúng tôi cho rằng phương pháp định giá P/E và P/B sẽ là phù hợp nhất để định giá doanh nghiệp.

Có thể nhận định HPG đang ở mức định giá rất rẻ, khi cả hai chỉ số P/E và P/B đều thấp hơn đáng kể so với mức trung bình 10 năm.

Chúng tôi cho rằng mức P/B hợp lý của HPG là 2, cao hơn so với mức trung bình. Vì vậy khi P/B dưới mức 1.2, tương ứng với giá cổ phiếu dưới 20,600 VNĐ, sẽ là mức hợp lý nhất để nhà đầu tư có thể thực hiện tích sản.

Dựa vào tốc độ tăng trưởng lợi nhuận và tốc độ mở rộng công suất nhà máy thép, chúng tôi giả định giá cổ phiếu trong 5 năm tới dựa trên những điều kiện:

- Hòa Phát sẽ đưa một nửa công suất của khu liên hợp Dung Quất vào hoạt động từ 2024 và sẽ hoàn thành 100% vào 2025.

- Nhu cầu trong nước sẽ bắt đầu phục hồi kể từ giữa năm 2023, cùng với sự mở rộng của thị trường xuất khẩu.

- Không bao gồm lĩnh vực sản xuất container, thiết bị gia dụng và dự án bất động sản mới.

Dự phóng của chúng tôi như sau:

(a) Về sản lượng thép bán ra trong giai đoạn từ giờ tới 2025:

(b) Về kết quả kinh doanh tới năm 2025:

LƯU Ý KHI ĐẦU TƯ HPG

Vì thuộc ngành nhạy cảm với chu kỳ kinh tế nên hiệu quả kinh doanh của HPG cũng biến động theo chu kỳ.

Hiệu suất đầu tư HPG sẽ tốt nhất vào đầu chu kỳ (giai đoạn hồi phục), bối cảnh lúc này: (1) giảm lãi suất, nhu cầu tín dụng được đáp ứng dễ dàng hơn; (2) giá nguyên vật liệu ổn định.

Ngành thép sẽ tiếp tục khó khăn ít nhất tới hết 2022 khi triển vọng kinh tế thế giới tiêu cực, đặc biệt phụ thuộc nhiều vào Trung Quốc khi mà việc mở cửa và giải cứu thị trường BĐS hiện vẫn là dấu chấm hỏi. P/E và P/B của HPG đã vùng rẻ nhất lịch sử 10 năm nhưng vẫn chưa thể kết luận là đáy vì ngành thép vẫn chưa có điểm sáng, do đó chỉ phù hợp tích sản bằng cách mua nhiều lần.

LƯU Ý NHÀ ĐẦU TƯ

Quý khách nên đọc kỹ các rủi ro mà chúng tôi dự phòng và đề cập trong báo cáo, cũng như nhận diện được rủi ro thị trường để có lựa chọn đầu tư hiệu quả.

(*) Báo cáo này là tài sản và được giữ bản quyền bởi FIDT. Không được phép sao chép, phát hành cũng như tái phân phối báo cáo vì bất kỳ mục đích gì nếu không có văn bản chấp thuận của FIDT. Vui lòng ghi rõ nguồn khi trích dẫn nếu sử dụng các thông tin trong báo cáo này. Chúng tôi xin chân thành cảm ơn quý khách hàng!

FIDT - Focus On Performance