ĐIỀU KIỆN TIỀN TỆ TOÀN CẦU CẢI THIỆN

Theo đó, Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) khẳng định hiện vẫn còn quá sớm để tuyên bố chiến thắng trong cuộc chiến chống lạm phát; và rằng "Hiện vẫn còn quá sớm để có thể kết luận một cách tự tin rằng chúng tôi đã có thể được áp dụng quan điểm ngừng siết chặt chính sách tiền tệ hoặc đồn đoán về việc khi nào chính sách sẽ được nới lòng. Chúng tôi chuẩn bị cho việc siết chặt chính sách tiền tệ mạnh tay hơn nếu thực sự cần phải làm vậy”... Tuy nhiên, nhiều dấu hiệu vẫn cho thấy Fed đã gần như hoàn tất chu trình tăng lãi suất của mình.

Nhìn lại những sự kiện tháng 11 vừa qua, chúng ta sẽ thấy rõ hơn điều đó. Hay nói cách khác, với những sự kiện kinh tế toàn cầu quan trọng đều có kết quả rất tích cực trong tháng 11, có thể thấy thị trường tài chính đánh giá cao kịch bản kinh tế “hạ cánh mềm” đối với Mỹ, đồng nghĩa lãi suất Fed được đánh giá đạt đỉnh, và có thể chờ đợi sớm lần cắt lãi suất Fed đầu tiên.

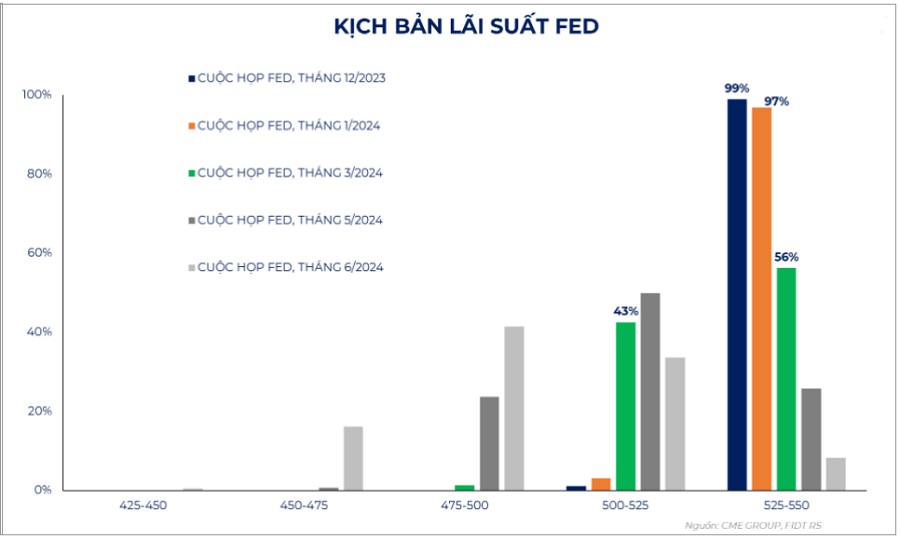

Bên cạnh đó, xu hướng lạm phát giảm nhanh hơn kỳ vọng và sự suy yếu nhẹ từ điều kiện lao động khiến thị trường đánh giá chính sách lãi suất Fed sẽ đảo chiều giảm sớm trong tương lai, sớm nhất có thể từ cuộc họp tháng 3 hoặc tháng 5 năm sau.

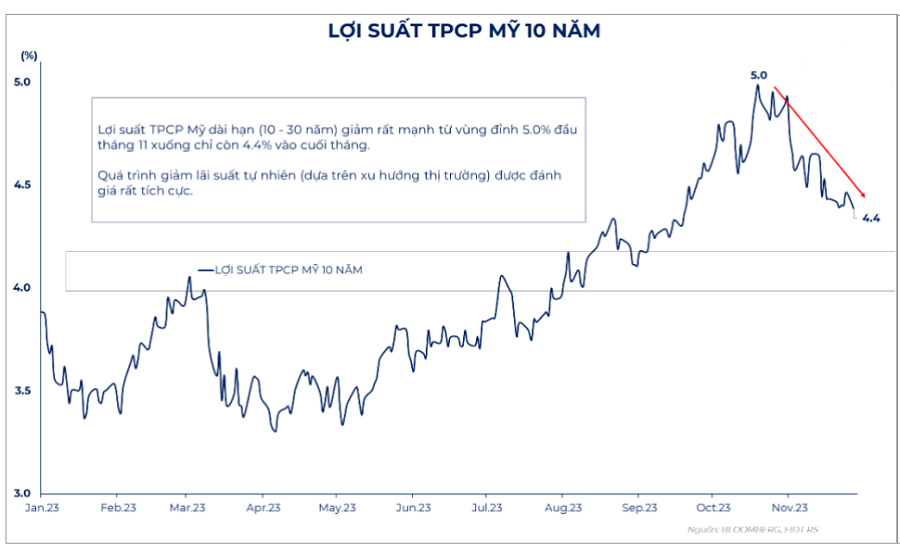

- Thứ nhất: Bộ Tài chính Mỹ hạn chế phát hành trái phiếu chính phủ (TPCP) dài hạn (01/11) : Thay đổi của Bộ Tài chính Mỹ trong việc hạn chế phát hành TPCP kỳ hạn 10 năm và 30 năm. Hành động của Bộ Tài chính Mỹ góp phần quan trọng chấm dứt đà bán tháo TPCP Mỹ dài hạn.

- Thứ hai: Cuộc họp Fed tháng 11 ngừng tăng lãi suất, bảo vệ an toàn tài chính toàn cầu (02/11) : Kết quả cuộc họp Fed đầu tháng 11 khẳng định quan điểm của Fed về việc tạm ngừng tăng lãi suất, đảm bảo an toàn tài chính khi lãi suất TPCP dài hạn vượt mức 5%. Fed chờ đợi tín hiệu tiếp theo từ sức khỏe kinh tế toàn cầu - xu hướng lãi suất.

- Thứ ba: CPI Mỹ tháng 10 quay trở lại xu hướng giảm (14/11): Việc lạm phát bất ngờ quay trở lại xu hướng giảm giúp kịch bản lạm phát ngắn hạn thay đổi, rủi ro lạm phát giảm mạnh, xu hướng lạm phát Mỹ trung hạn và dài hạn neo ổn định vùng thấp.

- Thứ tư: Xu hướng thất nghiệp Mỹ tăng tháng 11 (17/11): Thất nghiệp Mỹ có dấu hiệu tăng trở lại trong tháng 11 cho thấy dấu hiệu tăng trưởng kinh tế Mỹ bớt nóng, áp lực lạm phát lương lao động giảm khá, thị trường lao động cân bằng, cùng một xu hướng lạm phát giảm. Số liệu tương đồng với các đánh giá kinh tế Mỹ “hạ cánh mềm”.

Từ thông tin và các dữ liệu, cho thấy điều kiện tiền tệ toàn cầu hoàn toàn khác trong tháng 11 so với những rủi ro lớn từ tháng 10. Chúng tôi đánh giá điều kiện tiền tệ toàn cầu cải thiện rất lớn trong tháng qua với:

- Lạm phát: Lạm phát hàng hóa – dịch vụ - chi phí nhà ở - năng lượng - lương nhân công, 5 khu vực lạm phát chính trong rổ CPI Mỹ, đều có xu hướng giảm tích cực gần đây. Xu hướng CPI Mỹ cải thiện là điều kiện quan trọng giúp triển vọng lãi suất toàn cầu giảm gần đây.

- Lãi suất: Điều kiện lãi suất USD hiện tại đã nới lỏng rất nhiều. Tính đến cuối tháng 11, trung bình lợi suất TPCP ở tất cả các kỳ hạn đã giảm trung bình 50 – 60 điểm cơ bản, tương đương 2 – 3 lần cắt giảm lãi suất của Fed. Áp lực lãi suất vùng đỉnh được giải tỏa lớn.

- Triển vọng lãi suất Fed: Thị trường đang đánh giá lãi suất Fed chắc chắn đạt đỉnh mức 5,25% - 5,50% ở thời điểm hiện tại, và sẽ kéo dài đến cuối quý 1 - đầu quý 2/2024. Xác suất cắt giảm lãi suất sẽ có thể bắt đầu từ cuộc họp tháng 3 hoặc tháng 5 của Fed theo dữ liệu hiện tại, sớm hơn 4 – 6 tháng so với kế hoạch của Fed.

ẢNH HƯỞNG ĐẾN THỊ TRƯỜNG VIỆT NAM

Diễn biến tiền tệ toàn cầu rất thuận lợi như trên đã giúp giải tỏa các áp lực trong tháng 9 – 10 mà NHNN Việt Nam và thị trường tài chính Việt Nam phải chịu đựng.

Áp lực tỷ giá VND/USD của Việt Nam đã gần như hoàn toàn được dỡ bỏ. (Ảnh minh họa)

Áp lực tỷ giá gần như được xóa bỏ, xu hướng tỷ giá rời khỏi vùng đỉnh trung hạn (24.700 – 25.000/USD) một cách rõ ràng.

Áp lực thắt chặt tiền tệ từ NHNN được loại bỏ hoàn toàn. Cụ thể, hành động hút ròng hơn 250,000 tỷ trên OMO trong giai đoạn 21/09 – 16/10 đã được đảo chiều rất nhanh chóng kể từ thời điểm cuối tháng 10 , khi điều kiện tiền tệ toàn cầu cho phép. Tính đến hết tháng 11, ước tính gần như 100% lượng VND hút ròng đã được trả về hệ thống ngân hàng.

Trong điều kiện khoảng chênh lệch lãi suất giữa USD – VND không còn ảnh hưởng mạnh đến tỷ giá, NHNN đã chủ động cho phép lãi suất rất ngắn hạn (kỳ hạn dưới 1 tháng) về mức dưới 0,5%, được xem là điều kiện nới lỏng thanh khoản tối đa trong ngắn hạn.

Điều kiện đầu tư FDI + FII toàn cầu dự kiến sẽ cải thiện. Việt Nam với triển vọng đón nhận dòng vốn FDI rất lớn dự kiến sẽ hưởng lợi lớn từ xu hướng thay đổi trên toàn cầu này.

Cùng với đó, các áp lực được dỡ bỏ cũng tạo điều kiện để hệ thống ngân hàng mạnh tay đưa vốn ra thị trường với lãi suất tích cực hơn, nhằm thúc đẩy tăng trưởng tín dụng và thúc đẩy tăng trưởng GDP trong tháng còn lại của năm 2023.