Bên cạnh các yếu tố khách quan, bên ngoài được dự báo sẽ giảm bớt áp lực và mở dư địa trong điều hành chính tiền tệ của Việt Nam, như chu kỳ thắt chặt tiền tệ của Cục Dự trữ Liên bang Mỹ (Fed) sớm kết thúc trong 2024, kinh tế toàn cầu "hạ cánh mềm" và tránh được nguy cơ suy thoái, nhu cầu tiêu dùng phục hồi...; thì các yếu tố nội tại, trong nước, cũng được kỳ vọng tạo dư địa cho chính sách tiền tệ của Ngân hàng Nhà nước trong năm nay.

Chính sách tài khóa – tiền tệ theo hướng nới lỏng đã và đang hỗ trợ nền kinh tế tạo đà tăng trưởng. (Nguồn ảnh minh họa: BVB)

LẠM PHÁT VẪN TRONG KHẢ NĂNG KIỂM SOÁT

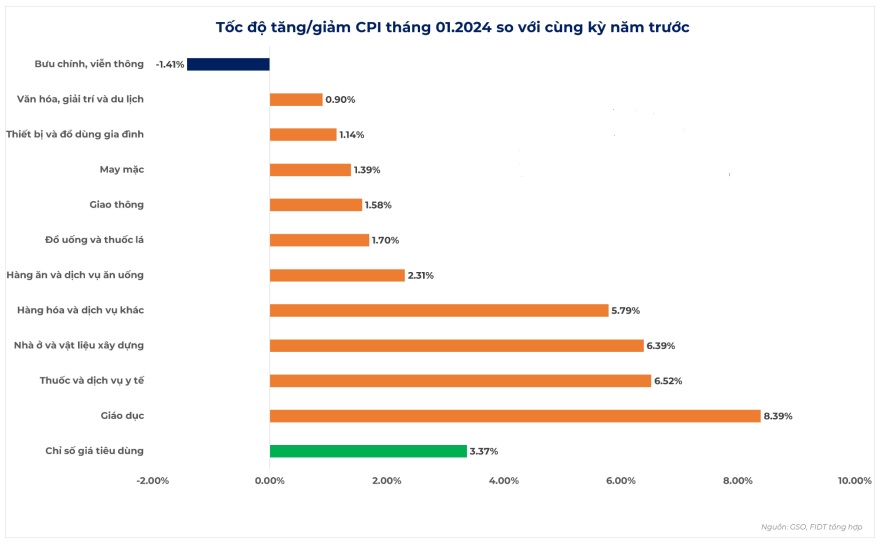

Tốc độ tăng trưởng lạm phát trong tháng 01/2024 duy trì ở mức ổn định, tăng nhẹ so với tháng 12/2023 (+0,31% MoM) tuy nhiên tăng mạnh 3,37% so với cùng kỳ năm 2023. Trong đó, cấu phần tác động mạnh nhất đến mức tăng CPI trong tháng đầu năm 2024 đến từ hai cấu phần giáo dục và dịch vụ y tế.

Chúng tôi đánh giá hai cấu phần này chủ yếu đến từ các yếu tố trong nước do đó NHNN và Chính phủ có thể kiểm soát nhằm duy trì lạm phát ở mức độ ổn định, tạo dư địa cho chính sách tiền tệ trong việc hỗ trợ phát triển kinh tế.

Về tổng quan chung, chúng tôi vẫn duy trì quan điểm cho rằng NHNN sẽ có nhiều dư địa hơn trong việc điều hành chính sách tiền tệ thiên về hướng hỗ trợ hồi phục kinh tế khi tình hình lạm phát hạ nhiệt và triển vọng tỷ giá có xu hướng thuận lợi hơn cho Việt Nam.

LÃI SUẤT CÓ XU HƯỚNG TẠO ĐÁY

Quá trình thúc đẩy và hồi phục kinh tế phụ thuộc nhiều vào mặt bằng lãi suất thương mại, lãi suất huy động hiện tại đã giảm sâu về mức trước dịch bệnh và kỳ vọng ổn định trong năm 2024.

Chúng tôi cho rằng mặt bằng chung lãi suất huy động vẫn ổn định trong năm 2024 do trong quá trình phục hồi kinh tế, việc duy trì mặt bằng lãi suất thấp sẽ là mục tiêu được ưu tiên. Hơn nữa, việc duy trì mặt bằng lãi suất huy động thấp trong thời gian đủ lâu là cần thiết để kéo giảm mặt bằng lãi suất cho vay vốn chưa giảm đủ nhiều đối với các hoạt động của nền kinh tế.

Lãi suất cho vay được dự báo giảm nhưng tốc độ giảm và tiếp tục thể hiện sự phân hoá. Theo đó, chúng ta biết rằng biến động lãi suất cho vay thường sẽ có độ trễ so với lãi suất huy động, hiện tại lãi suất huy động đã về vùng rất thấp. Như vậy, dư địa để lãi suất cho vay tiếp tục hạ nhiệt vẫn còn và kỳ vọng mặt bằng lãi suất thấp sẽ tiếp tục duy trì trong năm 2024 để hỗ trợ hồi phục nền kinh tế.

Nhìn chung, diễn biến xu hướng lãi suất cho vay vẫn đang trên đà hạ nhiệt do có độ trễ so với lãi suất đầu vào. Tuy nhiên sẽ có sự phân hoá do khẩu vị rủi ro của các ngân hàng đang dần chuyển sang hướng thận trọng.

KỲ VỌNG TĂNG TRƯỞNG TÍN DỤNG KHẢ QUAN

Cùng với đó, chúng tôi kỳ vọng tăng trưởng tín dụng năm 2024 sẽ khả quan hơn đến từ: Thứ nhất, Chính phủ và NHNN tích cực trong việc hỗ trợ hồi phục nền kinh tế, tháo gỡ các nút thắt cho thị trường bất động sản; Thứ hai, mặt bằng lãi suất hạ nhiệt; và thứ ba, nền kinh tế kỳ vọng hồi phục.

Đáng chú ý, năm 2024, Luật Các Tổ chức Tín dụng (sửa đổi) được thông qua sẽ có hiệu lực, tạo tiền đề phát triển cho hệ thống ngân hàng trong dài hạn. Trong đó, các điểm nhấn đáng chú ý là:

Luật góp phần thúc đẩy tăng trưởng ngành ngân hàng một cách bền vững trong trung và dài hạn theo chiều hướng minh bạch hơn trong cơ cấu cổ đông và các vấn đề liên quan đến cho vay các bên liên quan. Hơn nữa, Luật còn quy định rõ ràng cho hệ thống xử lý tài sản đảm bảo góp phần giúp các ngân hàng thương mại có thể quản lý và thanh lý tài sản đảm bảo một cách hiệu quả.

Ngoài ra, Luật còn có cơ chế can thiệp vào các tổ chức tín dụng và hệ thống quy định để kiểm soát đặc biệt các TCTD góp phần phát triển ổn định hệ thống ngân hàng và giảm thiểu rủi ro hệ thống.

Trong bối cảnh bối cảnh môi trường hoạt động của lĩnh vực tài chính – ngân hàng đã và đang có nhiều thay đổi, các quy định của Luật (sửa đổi) chặt chẽ và bao trùm, đặc biệt với các quy định cơ bản đã giải quyết đa số các khó khăn, vướng mắc hiện tại, kiến tạo cho một số hoạt động mới và đồng bộ hóa với các bộ luật khác đã có hay vừa ban hành, được kỳ vọng sẽ hỗ trợ cho hệ thống ngân hàng đáng kể.